In dit artikel worden de volgende punten behandeld:

- Vervangen postcoderoosregeling door een subsidieregeling;

- Voorzetting verlengen verlaagd tarief openbare laadpalen;

- Vaststelling tarieven ODE (opslag Duurzame Energie);

- Verlaagd energietarief en geen ODE voor walstroom;

- Wet CO2 heffing voor industrie;

- Wijziging wet maatregelen woningmarkt 2014 II (o.a. verhuurdersheffing).

Vervangen postcoderoosregeling door een subsidieregeling

Het kabinet stelt voor om de Regeling verlaagd tarief in de energiebelasting, bekend als de Postcoderoosregeling, te vervangen door een subsidieregeling. Vanaf 2021 kunnen coöperaties en Verenigingen van eigenaars subsidie aanvragen voor een zonne-energieproject of een kleinschalig windenergieproject. Net als in de huidige Postcoderoosregeling wordt in de nieuwe regeling het postcodegebied gebruikt om het lokale karakter te waarborgen.

Onder de subsidieregeling moeten deelnemers aan een project lid zijn van de betreffende coöperatie of vereniging van eigenaars en bij aanvang wonen in hetzelfde postcodegebied als waar de elektriciteitsaansluiting van de productie-installatie zich bevindt. In de huidige Postcoderoosregeling ontvangen de leden van de coöperatie het belastingvoordeel via hun reguliere energieleverancier. In de voorgestelde situatie is er vanaf 2021 sprake van een subsidie die wordt uitbetaald aan de coöperatie of vereniging van eigenaars. De coöperatie of vereniging van eigenaars verdeelt vervolgens de subsidie onder de leden. De Postcoderoosregeling die is opgenomen in de Wet belastingen op milieugrondslag (Wbm) vervalt per 1 januari 2021. Indien er op of na die datum een verzoek tot aanwijzing wordt ingediend door een coöperatie verleent de

Belastingdienst daarvoor geen aanwijzing meer. De subsidieregeling wordt uitgevoerd door de Rijksdienst voor Ondernemend Nederland (RVO).

Voortzetting verlengen verlaagd tarief openbare laadpalen

Tot het einde van 2020 geldt een verlaagd tarief in de energiebelasting voor elektriciteit geleverd aan oplaadinstallaties voor elektrische voertuigen die beschikt over een zelfstandige aansluiting. Dit betreft in de praktijk de openbare laadpalen. Ook geldt dat voor elektriciteit die wordt geleverd aan een oplaadinstallatie voor elektrische voertuigen die beschikt over een zelfstandige aansluiting geen tarief wordt vastgesteld voor de ODE (Opslag Duurzame Energie). Voorgesteld wordt om deze maatregel tot en met 2022 te verlengen.

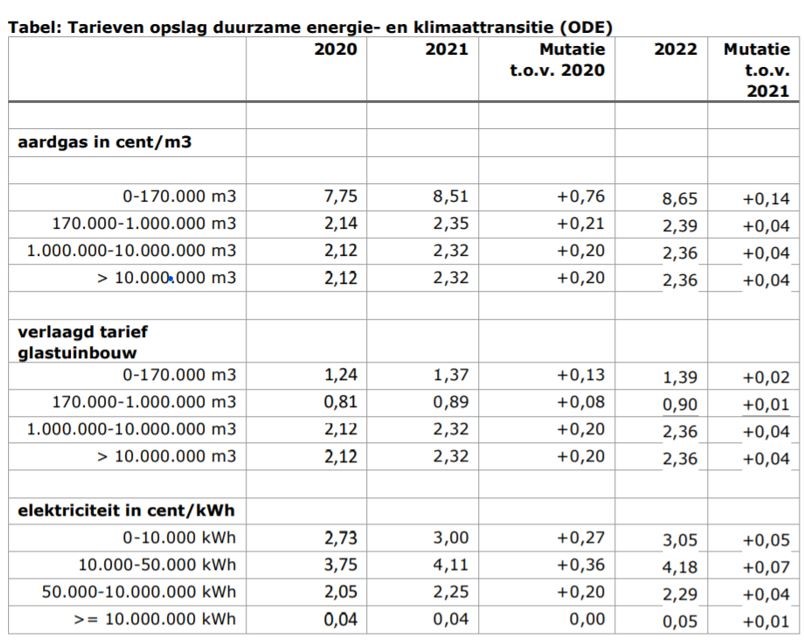

Vaststelling tarieven ODE (Opslag Duurzame Energie)

De ODE wordt samen met de energiebelasting in rekening gebracht. Voor 2021 en 2022 worden de volgende tarieven in rekening gebracht waarbij er een lastenverschuiving plaatsvindt van burger naar bedrijfsleven.

Verlaagd energiebelastingtarief en geen ODE voor walstroom

Walstroom is elektriciteit afkomstig van het distributienet aan land die wordt geleverd aan schepen die zijn afgemeerd. Als schepen walstroom gebruiken, zijn zij voor de elektriciteitsvoorziening aan boord niet meer aangewezen op het gebruik van een met minerale oliën aangedreven generator en wordt het verbruik van die minerale oliën voor die elektriciteitsvoorziening vermeden. Dit zorgt voor een verbetering van de luchtkwaliteit, een verlaging van geluidsemissies en een reductie van de CO2-uitstoot en stikstofdepositie.

Voorgesteld wordt om voor leveringen van elektriciteit aan een walstroominstallatie die aan de voorwaarden voldoet voor de energiebelasting een verlaagd tarief van € 0,0005 per kWh te laten gelden en voor de ODE geen tarief vast te stellen. Het verlaagde tarief in de energiebelasting en de regeling in de ODE gelden alleen voor walstroominstallaties die geheel of nagenoeg geheel bestemd zijn voor schepen, niet zijnde particuliere pleziervaartuigen. De walstroominstallatie, waarbij het verlaagde tarief kan worden toegepast, moet beschikken over een zelfstandige aansluiting.

Wet CO2 heffing voor industrie

De heffing heeft als doel om een CO2-reductie in de industrie te borgen die aansluit bij de geldende industriedoelstelling uit het Klimaatakkoord en daarbij tegelijkertijd Nederland aantrekkelijk te houden voor nieuwe en bestaande duurzame bedrijvigheid. De heffing belast CO2-uitstoot zodat het onaantrekkelijker wordt om uit te stoten en aantrekkelijker om te reduceren.

Voor de scope van de heffing is niet bepalend of de uitstoot plaatsvindt bij een bedrijf dat bijvoorbeeld op grond van een KvK-inschrijving of volgens de door PBL gehanteerde sectorindeling als industrie kwalificeert. Door te kijken naar het daadwerkelijke doel dat gediend is met de activiteit waar de emissie aan gerelateerd is, wordt voorkomen dat bedrijven de heffing zouden kunnen ontwijken door een simpele registratiehandeling.

Ook bedrijven die op zich zelf niet kwalificeren als industrie kunnen te maken krijgen met de CO2 heffing voor industrie.

Dat betekent dus ook dat een aantal bedrijven met de heffing te maken zullen krijgen die zelf niet kwalificeren als industrie. Te denken valt aan een elektriciteitsbedrijf dat restgassen van een industrieel bedrijf verbrandt of een elektriciteitsbedrijf dat warmte produceert en levert aan de industrie. Ten behoeve van de uitvoerbaarheid zullen ook de emissies van warmteproductie door elektriciteits- en warmtecentrales ten behoeve van de glastuinbouw en de gebouwde omgeving onder de heffing worden gebracht. Daarmee worden in beginsel alle emissies gerelateerd aan industriële en warmteproductie door industriële en energiebedrijven die onder het EU ETS vallen onder de heffing gebracht.

Uitzondering wordt gemaakt voor de emissies gerelateerd aan warmteproductie voor stadsverwarming. Voorwaarde daarbij is dat de broeikasgasinstallatie meer dan 75% van de geproduceerde meetbare warmte uitvoert ten behoeve van stadsverwarming. Industriële installaties die niet onder het EU ETS vallen zullen niet onder de heffing vallen, met als uitzondering de afvalverbrandingsinstallaties (AVI’s) en uitstoters van substantiële hoeveelheden lachgas (voor zoverre die uitstoot niet al meegenomen wordt in het EU ETS).

Niet alle Nederlandse EU ETS-emissies worden onder de heffing gebracht. Emissies gerelateerd aan elektriciteitsopwekking worden niet onder de heffing gebracht. Deze emissies zijn al nationaal geïnstrumenteerd met de minimum CO2-prijs voor elektriciteitsopwekking. Zoals hiervoor reeds aangegeven vallen de emissies die gepaard gaan met warmtelevering aan stadsverwarming van een bedrijf dat grotendeels aan stadsverwarming levert niet onder de heffing. Ook enkele EU ETS- uitstoters in de sectoren landbouw (glastuinbouwers vallend onder het EU ETS) en gebouwde omgeving (enkele ziekenhuizen, een universiteit, de luchthaven Schiphol en veilinghallen) worden niet gerekend tot de belastingplichtigen onder deze regeling.

Wijziging wet maatregelen woningmarkt 2014 II (o.a. verhuurderheffing)

Er wordt een wetsvoorstel gedaan die voorziet in het recht op eenmalige huurverlaging voor huurders met een laag inkomen en een (voor dat inkomen) hoge huur die een woning huren bij een woningcorporatie. Het gaat hierbij om huurders die duur scheefwonen . Dit betekent dat huurders recht krijgen op huurverlaging wanneer hun inkomen onder de inkomensgrens van passend toewijzen ligt en zij een huur hebben die hoger is dan de voor hen toepassing zijnde aftoppingsgrens. De woningcorporatie doet daartoe een huurverlagingsvoorstel aan de huurders die voldoen aan de gestelde voorwaarden. Ook de huurder kan om een huurverlaging verzoeken.

Woningcorporaties krijgen door de verplichte huurverlaging die uit dit wetsvoorstel volgt een taakverzwaring wat betreft de betaalbaarheid van het huren. Om aan deze taakverzwaring tegemoet te komen wordt de verhuurderheffing verlaagd met 0,036%.